Analyse av sentrale selskaper i kraftbransjen

Utviklede økonomier er fortsatt den dominerende kraften i den globale kraftindustrien. I 2022-rangeringen av verdens 2000 beste selskaper listet av Forbes basert på indikatorer som inntekter, resultat, eiendeler og markedsverdi av børsnoterte selskaper, er det mer enn 80 kraftselskaper fra mer enn 20 land på listen. Listen over de ti beste kraftselskapene er vist i tabell 2-4-10. Antallet kinesiske selskaper på listen er bare nest etter USA. Men samlet sett er utviklede økonomier fortsatt den dominerende kraften i den globale kraftindustrien. De 10 beste kraftselskapene er alle fra utviklede økonomier i Europa og USA, og viser sin sterke omfattende konkurranseevne.

1. Enel

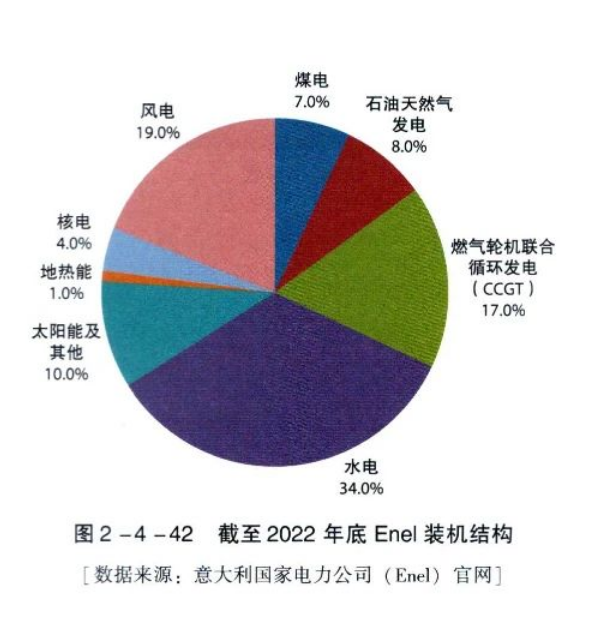

Enel er Italias største strømleverandør, med 68 253 ansatte over hele verden. Virksomheten dekker kraftproduksjon, overføring, distribusjon og forsyning og distribusjon av naturgass. Det opprettholder en ledende posisjon innen ren energiteknologi, vannkraftverkdesign og konstruksjonsteknologi, og termisk kraftverks miljøvernteknologi. Ved utgangen av 2022 var selskapets installerte effekt 82,9 GW, med vannkraft som største kraftkilde, og utgjorde 34 % av installert effekt.

I november 2020 kunngjorde Enel at de ville akselerere sin utgang fra kullenergisektoren, akselerere avkarboniseringen av global kraftproduksjon og gå helt ut i ren energi. I tillegg til sol- og vindkraft skal den også utvikle grønt hydrogen. Det vil bruke 160 milliarder euro de neste 10 årene for å gjøre selskapet til en grønn "supergigant" og oppnå null karbonutslipp innen 2050. Ved utgangen av 2022 har selskapets installerte kapasitet for fornybar energi (inkludert vannkraft) nådd 64 % (se figur 2-4-42). Når det gjelder regional distribusjon, er Enels virksomhet distribuert i 34 land på fem kontinenter. Den nåværende strategien er å fokusere på seks kjerneland, inkludert Italia, Spania, USA, Brasil, Chile og Colombia.

De siste årene har Enel fremmet effektivisering av aktiva og redusert gjeldsnivå. I april 2023 kunngjorde Enel at dets peruanske datterselskap hadde signert en avtale med China Southern Power Grid International (Hong Kong) Co., Ltd. om å selge alle aksjene til to peruanske datterselskaper av Enel som leverer kraftdistribusjonsvirksomhet og avanserte energitjenester. Salgsprisen forventes å være cirka 2,9 milliarder dollar, og den totale verdien av de solgte eiendelene er cirka 4 milliarder dollar. Transaksjonen er en del av effektiviseringsplanen som ble annonsert av Enel Group i november 2022, og forventes å redusere konsernets konsoliderte nettogjeld med ca. 3,1 milliarder euro i 2023 og ha en positiv innvirkning på ca. 500 millioner euro på nettoinntekten som rapporteres. i 2023.

2. Elektrisitet i Frankrike

Electricité de France (EDF) ble grunnlagt i 1946 og har hovedkontor i Paris, Frankrike. EDF er det største kraftselskapet i Frankrike og verdens største kjernekraftoperatør. Kraftvirksomheten dekker alle aspekter av kraftproduksjon, overføring, distribusjon og salg, med 3,47 millioner strømbrukere over hele verden. I juli 2022 kunngjorde den franske regjeringen at den ville betale 9,7 milliarder euro (omtrent 67 milliarder RMB) for å kjøpe alle aksjene i EDF. I mai 2023 ble planen godkjent av retten. Fra 8. juni 2023 eier den franske regjeringen 100 % av EDFs aksjer. EDF eier alle atomkraftverk i Frankrike, og dens installerte vannkraftkapasitet utgjør mer enn 75 % av alle vannkraftverk i Frankrike. Det har en høy markedsandel innen kraftproduksjonssektoren i Frankrike. Fra et regionalt distribusjonsperspektiv er Frankrike, Storbritannia, Italia, Belgia og andre europeiske land EDFs viktigste kraftmarkeder. I tillegg har EDF også forretningsdistribusjon i USA, Canada, Brasil, Kina, Tyrkia og noen afrikanske land og regioner.

3. Iberdrola

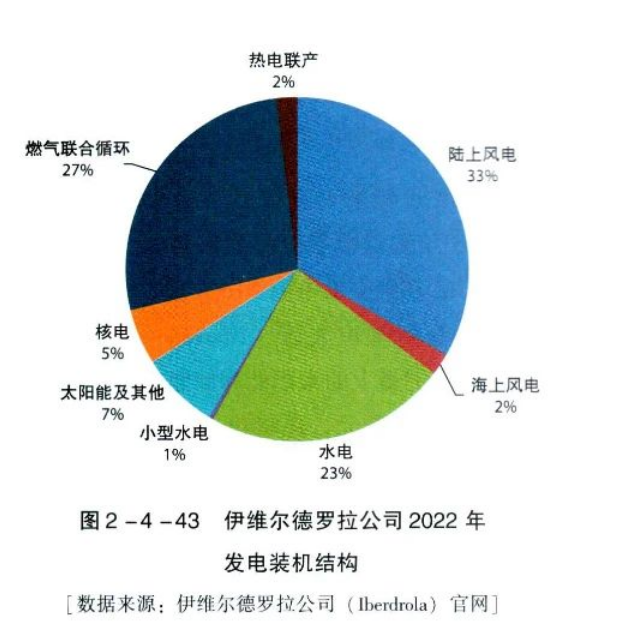

Iberdrola er det største energiselskapet i Spania og en av verdens ledende kraftleverandører, med 35 107 direkte ansatte. Virksomheten er konsentrert innen kraftindustrien, og dekker kraftproduksjon og -forsyning, nettbygging og drift, og fornybar energiteknologi.

Ved utgangen av 2022 har Iberdrola en total installert effekt på 60 761 MW. Kraftstrukturen er hovedsakelig fornybar energi representert ved vannkraft og vindkraft på land, med en total installert effekt på 40 066 MW, som utgjør 65,9 % av total installert effekt. Blant tradisjonelle energikilder har gasskretskraftverk stor installert kapasitet, og det er også en del installert kapasitet for kjernekraft og kullkraft (se figur 2-4-43). I 2022 vil Iberdrolas kraftproduksjon være 163 031 GWh, og betjene 36,4 millioner forbrukere: I energitransformasjonsstrategien ser Iberdrola på offshore vindkraft som selskapets strategiske pilarområde og streber etter å bli et fornybar energiselskap i verdensklasse. Fra et geografisk distribusjonsperspektiv fokuserer Iberdrola i hovedsak på kraftmarkedene på begge sider av Atlanterhavet, med Spania, Storbritannia, USA, Brasil, Mexico osv. som sine viktigste operasjonsområder.

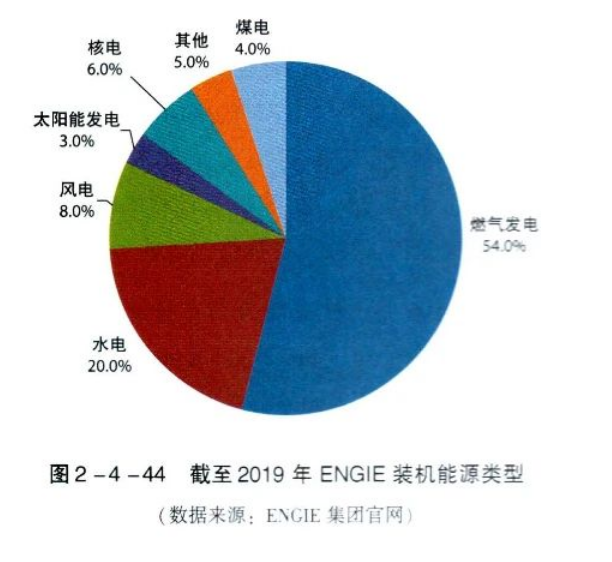

4. ENGIE

ENGIE Group var tidligere Suez Energia, som ble etablert etter sammenslåingen av French Gas Group og Suez Group. Det ble offisielt omdøpt til ENGIE i april 2015 og har hovedkontor i Paris, Frankrike. Konsernet er verdens største uavhengige kraftprodusent og den største leverandøren av ren strøm i Frankrike. Hele konsernet er delt inn i 23 forretningsenheter og 5 kjernevirksomhetsstøtteenheter, engasjert i tre kjernevirksomheter: kraft, energiinfrastruktur og forbrukertjenester, med 160 000 ansatte over hele verden. Ved utgangen av 2021 har ENGIE en total installert effekt på 100,3 GW. Fra et energistrukturperspektiv er ENGIE hovedsakelig basert på naturgass og fornybar energi. I 2019 utgjorde kraftproduksjon av naturgass og fornybar energi 85 % av total installert kapasitet (se figur 2-4-44). ENGIE Groups virksomhet er vidt spredt i 70 land rundt om i verden, med 15 utenlandske forretningsenheter som dekker Europa, Latin-Amerika, Nord-Amerika, Asia, Oseania, Afrika og andre regioner.

De siste årene har ENGIE vært forpliktet til transformasjon av ny energi og har fremmet det strategiske målet om å oppnå netto null karbon innen 2045. I januar 2021 annonserte ENGIE og den uavhengige kraftprodusenten Neoen planer om å bygge Europas største sol- og energilagringskraft stasjon i Nouvelle-Aquitaine, sørvest i Frankrike. Prosjektet er forventet å koste 1 milliard euro og vil også omfatte en produksjonsenhet for grønt hydrogen, et landbrukskraftverk og et datasenter. I februar 2021 inngikk ENGIE og Equinor et partnerskap for i fellesskap å utvikle lavkarbonhydrogenprosjekter for å bane vei for nullutslipp innen 2050. I tillegg jobber ENGIE også med en annen olje- og gassgigant, Frankrikes Total, for å designe, utvikle, bygge og drifte Frankrikes største produksjonsbase for fornybar hydrogen. I januar 2022 vil ENGIE, Fertiglobe og Masdar i fellesskap utvikle et grønt hydrogensenter i UAE, dedikert til utvikling, design, finansiering, innkjøp, bygging, drift og vedlikehold av grønt hydrogenprosjekter.

5. Duke Energy

Duke Energy ble grunnlagt i 1904 og har hovedkontor i North Carolina, USA. Selskapets hovedvirksomhet er distribusjon av elektrisitet og naturgass, som hovedsakelig administreres av datterselskaper som Carolina Duke Energy, Duke Energy Progress, Florida Duke Energy og Indiana Duke Energy. Duke Energy la ut sin første kvartalsrapport for 2023 9. mai 2023. Per 31. mars 2023 var Duke Energys driftsinntekter USD 7,276 milliarder, en år-til-år økning på 3,78 %, nettoresultatet var USD 761 millioner, og basisfortjeneste per aksje var 1,01 USD. Den 23. juni opprettholdt Morgan Stanley Duke Energys "hold og vent"-vurdering med en målpris på 102 USD.

I juni 2023 inngikk Duke Energy en avtale med Brookfield Renewable Investment Company (Brookfield Renewable) om å selge sin kommersielle vind- og solenergivirksomhet for 280 millioner dollar. Duke Energy sa at selskapet i fremtiden bestemte seg for å fokusere på verktøy i Carolinas, Florida og Midtvesten i USA, så det tok beslutningen om å videreselge virksomheten ovenfor.

6. E.ON Group

E.ON Group (E.ON) ble grunnlagt i 2000 og har hovedkontor i Essen, Nordrhein-Westfalen, Tyskland. I de siste årene, med fremskrittet av Tysklands energitransformasjon, har det tradisjonelle energikraftproduksjonsmarkedet slitt, men den raske utvidelsen av fornybar energikraftproduksjon har ført til at industrisubsidier fortsetter å avta og inntektsrisikoen har økt. På denne bakgrunn er E.ON Groups forretningsfokus justert tilsvarende. I 2016 solgte selskapet tradisjonelle kraftproduksjonsmidler som fossil energiproduksjon, kjernekraft og vannkraft, og beholdt den fornybare energidelen; i 2018 inngikk E.ON Group en bytteavtale med en annen tysk kraftgigant Rheinland Group. Gruppen vil overta kraftnettet og kraftsalgsvirksomheten til Rheinlands Innogy, og utveksle fornybar energikraftproduksjon og kjernekraftressurser.

I 2022 vil E.ON samarbeide med IBMs kvanteberegningsavdeling for å studere avkarboniseringen av kraftnettet.

Utforsk bruken av kvantedatabehandling for å optimalisere overføringen av fornybar energi, med mål om å redusere utslippene med 55 % innen 2030. E.ON ser for seg at energi i fremtiden ikke lenger vil bli overført til forbrukerne ensidig fra kraftproduksjonsselskaper, og mange små bedrifter og husholdninger kan også overføre energi til strømnettet gjennom sine solcelleanlegg eller elektriske kjøretøy.

7. Sørmakt

The Southern Company er et av de store energiselskapene i USA. Det ble grunnlagt i 1945 og har hovedkontor i Atlanta, hovedstaden i Georgia. Southern Company er engasjert i kraftproduksjon og salg, distribusjon av naturgass, distribuert energiinfrastruktur, kommunikasjonstjenester, etc. gjennom ca. 10 datterselskaper. Blant dem er det 6 selskaper involvert i kraftvirksomhet, inkludert Alabama Power, Georgia Power, Mississippi Power, Southern Power, Power-Secure, Southern Nuclear Energy, etc. Energidiversifisering og lav karbonisering er et av målene til Southern Power Company. Fornybar energi som vannkraft, vindkraft, solenergi og banebrytende teknologier som brenselceller, kjernekraft, karbonfangst, energilagring og nettmodernisering er selskapets strategiske prioriteringer. Southern Power Company betjener hovedsakelig det lokale kraftmarkedet, med 4,685 millioner strømbrukere i Alabama, California, Georgia, Kansas, Maine, Mississippi, Minnesota, New Mexico, Nevada, North Carolina, Oklahoma, Texas og andre regioner. I første kvartal av regnskapsåret 2023 var inntektene til Southern Power Company 6,48 milliarder USD, en nedgang fra år til år på 2,53 %: nettoresultatet var 799 millioner USD, en nedgang fra år til år på 19,37 %: grunninntekt pr. aksjen var USD 0,79, sammenlignet med USD 0,97 i samme periode i fjor.

8. Exelon

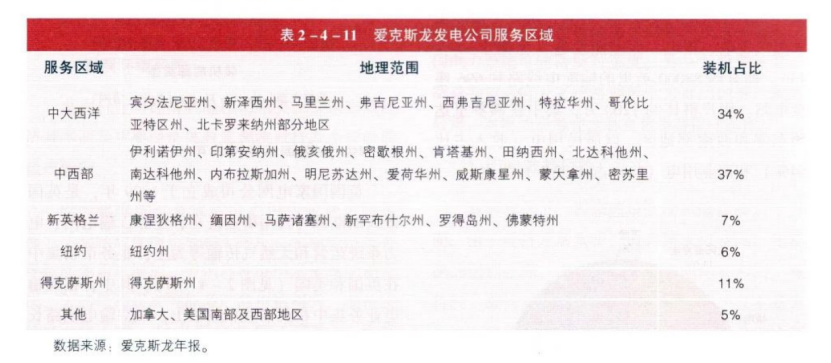

Exelon ble grunnlagt i 1999 og har hovedkontor i Chicago, hovedstaden i Illinois. Selskapet er en ledende energileverandør i USA, med virksomheter som dekker alle aspekter av energiindustrikjeden, inkludert kraftproduksjon, energi og kraftoverføring, distribusjon, etc.

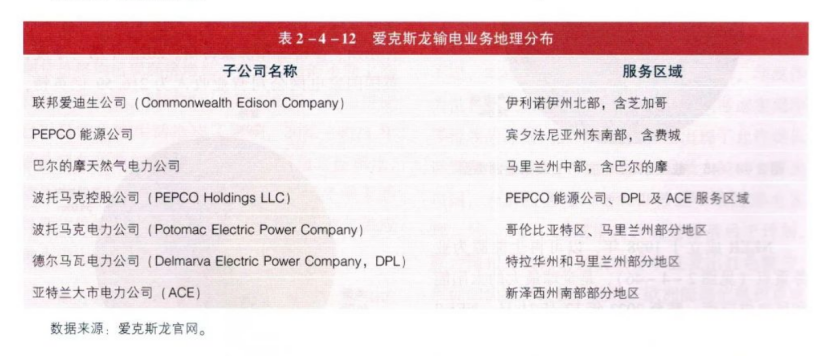

Exelon er en av de største kraftleverandørene i USA, og kraftproduksjon, overføring og salg er dens viktigste kjernevirksomhet. Blant dem fullføres kraftproduksjonen hovedsakelig gjennom Exelon Power Generation Company, med et bredt tjenesteområde (se tabell 2-4-11), og kjernekraft er hovedtypen energi. Kraftoverføring er fullført gjennom 7 store datterselskaper (se tabell 2-4-12)

9. NextEra Energy

NextEra Energy (NEE) ble grunnlagt i 1984, og er verdens største leverandør av sol- og vindkraft og den største kraft- og energiinfrastrukturoperatøren i Nord-Amerika. Det har hovedkontor i Juno Beach, Florida, USA. I følge NEEs årsrapport var NEEs årlige overskudd per 31. desember 2022 USD 4,15 milliarder, en år-til-år økning på 16,1 %; totale inntekter var USD 20,96 milliarder, en år-til-år økning på 22,8 %; netto eiendeler per aksje var USD 19,7, en år-til-år økning på 4,2 %.

NEEs virksomhet styres hovedsakelig av to heleide datterselskaper, Florida Power & Lighting Company (FPL) og NextEra Energy Resources (NEER).

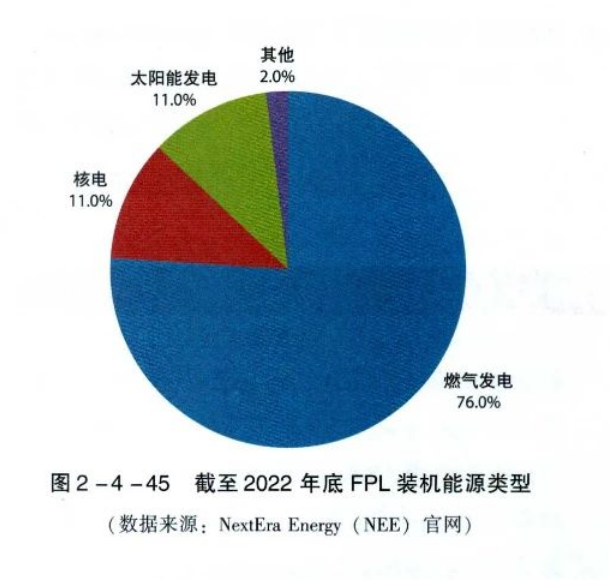

FPL er det største kraftselskapet i Florida og en av de viktigste kraftleverandørene i USA. Virksomheten dekker alle aspekter som produksjon, overføring, distribusjon og salg. Per 31. desember 2022 har FPL 32 100 MW installert kapasitet, inkludert naturgasskraftproduksjon, kjernekraft og solenergiproduksjon (se figur 2-4-45), med omtrent 88 000 miles med overførings- og distribusjonslinjer og 696 transformatorstasjoner . Brukergruppen er på omtrent 12 millioner, konsentrert i østlige og sørvestlige Florida, hovedsakelig boligelektrisitet (54 % av inntektene) og kommersiell elektrisitet (32 % av inntektene).

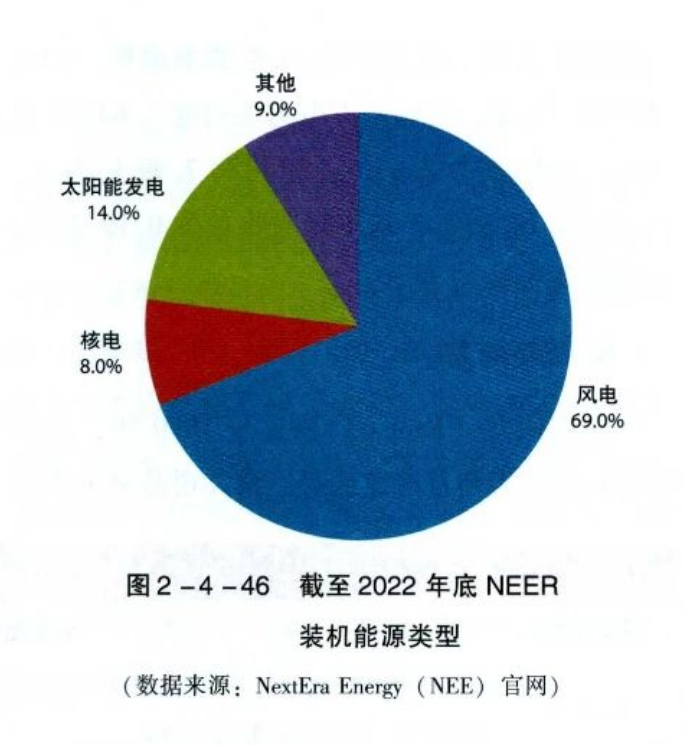

NEER ble grunnlagt i 1998 og fokuserer på fornybar energi (se figur 2-4-46) og er verdens største leverandør av sol- og vindkraft. Per 31. desember 2022 er NEERs installerte kapasitet omtrent 27 410 MW. Blant dem har NEER en installert kapasitet på 26 890 MW i USA, fordelt på 40 stater i USA: 520 MW i Canada, fordelt på 4 provinser i Canada. I tillegg har NEER også 290 transformatorstasjoner og 3420 miles med overføringslinjer.

10. National Grid Corporation i Storbritannia

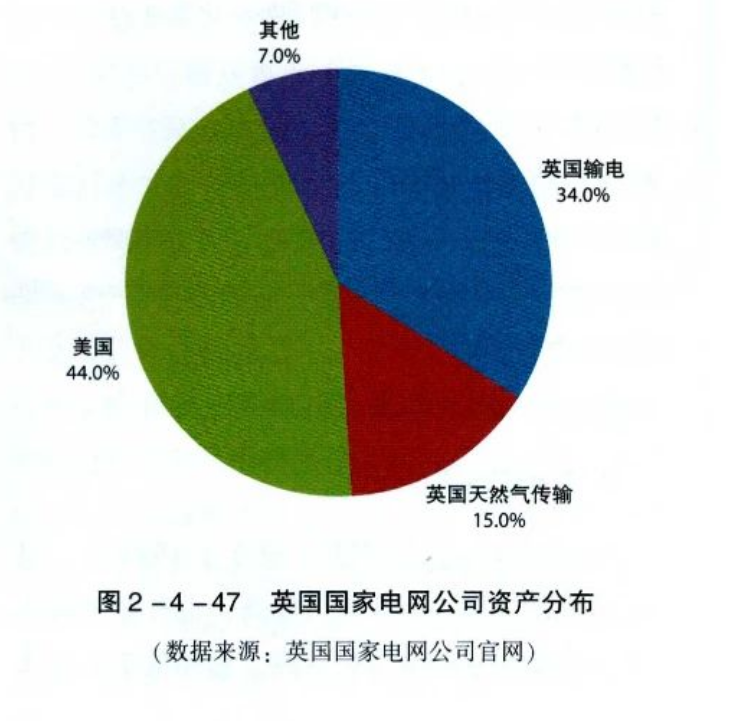

National Grid Corporation i Storbritannia ble grunnlagt i 1999 og er det største energi- og forsyningsselskapet i Storbritannia. Virksomheten er hovedsakelig innen overføringsnett, kraftsystemdrift og naturgassoverføring, og tjenestemarkedene er konsentrert i Storbritannia og USA (se figur 2-4-47). Blant dem er overføringsvirksomheten i Storbritannia konsentrert i England og Wales, med en total lengde på 7 212 kilometer luftledninger og 2 280 kilometer med underjordiske kabler; transmisjonsvirksomheten i USA er konsentrert i nordlige New York, Massachusetts, New Hampshire, Rhode Island og Vermont. I første kvartal 2023 var driftsinntektene til National Grid Corporation of the United Kingdom 21,659 milliarder pund, hvorav driftsinntektene i USA utgjorde 55,63 %, og driftsinntektene i Storbritannia utgjorde 44,37 %; driftsresultatet var 4,879 milliarder pund, en år-til-år økning på 16,67 %.

Risikoanalyse av global kraftindustri

Denne delen vil gi et syn på risikosituasjonen til den globale kraftindustrien, med fokus på analyse av investeringsrisiko i spesifikke land.

(I) Global Power Industry Risk Outlook

1. Makroøkonomiske risikoer

Kraftindustrien er nært knyttet til økonomiske forhold. De globale makroøkonomiske grunnprinsippene og politikken til store økonomier vil ha innvirkning på driften av industribedrifter.

Risikoen for mangel på strømforsyning forårsaket av den europeiske energikrisen har økt. Selv om COVID-19-situasjonen har stabilisert seg og den globale økonomiske oppgangen har ført til økt energietterspørsel, har konflikten mellom Russland og Ukraina utløst en global energikrise. Prisene på energiprodukter som naturgass og kull har skutt i været, og strømprisene har også steget kraftig. Strømprisene i mange land har «eksplodert». I følge "2023 Electricity Market Report" utgitt av IEA, vil den globale strømprisøkningen i 2022 være mest åpenbar i Europa. Både spotpriser og futurespriser i Europa har doblet seg. Den kontinuerlige økningen i strømprisene fortsetter å presse opp inflasjonen, og utløser også en strømbruddskrise. Strømforsyningen har påvirket daglig produksjon og liv. Den varme vinteren i Europa i 2022-2023 vil bidra til å dempe strømprisene, men sammenlignet med forrige periode er de europeiske strømprisene fortsatt høye. Veksten i naturgassterminprisene vinteren 2023-2024 gjenspeiler usikkerheten i naturgassforsyningen i Europa det kommende året, og det er fortsatt en risiko for mangel på kraftforsyning.

Privatiseringspolitikken til noen land har blitt gjentatt. I følge en BBC-rapport 20. mars 2023 kansellerte den kasakhiske regjeringen hele privatiseringsprosessen til Ust-Kamenogorsk vannkraftstasjon og Shulbinsk vannkraftstasjon. Den 9. februar 2021 vedtok den kasakhiske regjeringen resolusjon nr. 37, som bestemte seg for å selge statseide aksjer i de to ovennevnte vannkraftstasjonene for å oppnå full privatisering av de to atomkraftverkene. Det rapporteres at denne resolusjonen kan ha blitt instruert av Kasakhstans daværende president Nazarbayev og kan ha tiltrukket seg oppmerksomheten til UAE-investorer. Resolusjonen vakte imidlertid bred kritikk fra samfunnet høsten 2021. Da uttalte den kasakhiske regjeringens energidepartement at privatiseringen av vannkraftstasjonen skulle skaffe 600 millioner dollar i midler for å styrke Kasakhstans økonomi. 6. januar 2023 ble de statseide aksjene til de to vannkraftstasjonene overført til Samruk-Kazyna, Kasakhstans største statseide suverene formuesfond. Nå har den kasakhiske regjeringen varslet kansellering av salget av de statseide aksjene i de to vannkraftstasjonene. På den ene siden betyr det at det kasakhiske samfunnet kan motsette seg utenlandske investorers anskaffelse av landets kraftanlegg; på den annen side betyr det at den kasakhiske regjeringen kan justere aktivaallokeringspolitikken til kraftsektoren i fremtiden og vil være konservativ når det gjelder fullstendig privatisering av kraftanlegg.

2. Bransjepolitiske risikoer

På bakgrunn av dobbel karbon øker risikoen for endringer i nasjonal politikk. På den ene siden, på grunn av forskjellene i økonomisk utviklingsnivå, elektrisitetsbehov og vind- og lysressurser, vil den fremtidige utviklingsretningen for hvert land være forskjellig. På dette stadiet er de største karbonutslipperne hovedsakelig lokalisert i Asia, og de er hovedsakelig utviklingsland. Karbonutslipp i Asia-Stillehavsregionen står for mer enn halvparten av verdens totale utslipp. I fremtiden kan disse landene være ubesluttsomme når det gjelder økonomisk utvikling og utslippsreduksjon, utvikling av ren energi og møte den rigide etterspørselen etter elektrisitet, noe som kan påvirke stabiliteten i nasjonal politikk. For eksempel vurderer India, som verdens tredje største klimagassutslipper, også en plan for å oppnå netto nullutslipp, men planen har blitt gjentatt, og det har vært situasjoner som å tillate utvidelse av kullkraftproduksjon; Indonesia er den største eksportøren av termisk kull, og de fleste av dets fremtidige kraftplaner vil bli oppnådd gjennom kullkraft. På den annen side, fordi implementeringen av utslippsreduksjoner henger etter planen, har relevante FN-organer sendt ut en rød advarsel om utslippsreduksjon, og oppfordret til å fremskynde utslippsreduksjonsprosessen. I tillegg er den europeiske energikrisen vanskelig å snu. Under faktorer som energikrisen, høy inflasjon og den europeiske sentralbankens aggressive renteøkninger, står de økonomiske utsiktene for eurosonen overfor alvorlige utfordringer. Generelt, ettersom presset for å redusere karbonutslipp øker, kan selv land med relativt løs gjeldende politikk møte politikkinnstramminger i fremtiden, og den europeiske energikrisen kan forstyrre Europas fremtidige energiutviklingspolitikk.

Trenden med å stramme inn energipolitikken fortsetter. I november 2021, på Global Climate Summit holdt i Glasgow, ble mer enn 40 land enige om å fase ut kullkraft og ikke lenger investere i kullkraftverk. Land som Indonesia, Sør-Korea, Polen, Vietnam og Chile har lovet å fase ut kullkraft. I tillegg har mer enn 100 organisasjoner og finansinstitusjoner lovet å slutte å gi lån til kullkraftverk. Disse landene, organisasjonene og finansinstitusjonene har signert "Global Coal to Clean Energy Transition Statement" og/eller sluttet seg til Powering Past Coal Alliance (PPCA) ledet av Storbritannia. Partene som signerte erklæringen har lovet å trekke seg fra kullkraftproduksjon i 2030 eller så snart som mulig, og er enige om å fremskynde utplasseringen av ren elektrisitet. For tiden reduserer de fleste utviklingsland gradvis produksjonskapasiteten for å nå klimamålene. Ifølge data fra den uavhengige klimatenketanken E3G er det per januar 2023 bare 20 land i verden som har planlagt mer enn 100 kullprosjekter. I denne sammenheng vil på den ene siden selskaper som har kullkraft som hovedvirksomhet møte stort press for å transformere; på den annen side kan kullfyrte kraftprosjekter i fremvoksende markeder og utviklingsøkonomier bli påvirket. Spenninger i tilbud og etterspørsel i slike regioner er fortsatt vanlig, og kullkraft er førstevalget for billig og stabil kraftforsyning. Ved utilstrekkelig finansiell kapasitet og begrensede internasjonale finansieringskanaler kan anbuds- og finansieringsmodellene for kullkraftprosjekter bli strengere, og tilbudsselskapenes inntekter vil stå overfor visse risikoer.

3. Miljø- og klimaendringer

Klimaendringer påvirker stabil forsyning av elektrisitet og sikkerheten til anlegg. Elkraftindustrien er en industri som konverterer naturressurser til elektrisk energi for forbruk. Den er sterkt påvirket av naturmiljøet, spesielt klimaendringer, og hyppige naturkatastrofer utgjør også utfordringer for sikkerheten til elektrisk kraftinfrastruktur. På den ene siden vil klimaendringene påvirke flere energikilder for elektrisitetsproduksjon og -overføring. For eksempel vil endringer i utetemperatur påvirke termisk kraftkonverteringseffektivitet i termiske kraftverk og økende temperaturer i noen områder vil påvirke normal drift av vannkraftverk. Studier viser at klimaendringer vil redusere vannkraftkapasiteten til Zambezi-elven Bassenget i Afrika med 10 % innen 2030. , redusert med 35 % innen 2050 vil den generelle økningen i globale temperaturer redusere effektiviteten til kraftoverføring og distribusjonsforbindelser. Sol- og vindkraftproduksjon vil også bli påvirket av endringer i værforhold som belysning og atmosfærisk strømning. På den annen side har ekstremvær større innvirkning på kraftanlegg og drift. De siste årene har redusert nedbør i Afrika ført til kraftkriser i enkelte land. I første kvartal 2023, påvirket av fallet i vannstanden i Zambezi-elven, falt kraftforsyningskapasiteten til Zimbabwes viktigste vannkraftdammer betydelig, og enheten for forsyningsstyring ble tvunget til å implementere rullende strømbrudd på opptil 20 timer i døgnet Nabolandet Zambia led også av nedgangen i vannstanden Lignende problemer med strømbrudd.

4. Bransjedriftsrisikoer

Påvirket av faktorer som den generelle innstrammingen av global energipolitikk og svak etterspørsel etter elektrisitet i utviklede økonomier, har konkurranserisikoen i kraftindustrien økt. På den ene siden har konkurransen mellom ulike energityper økt. Tradisjonelle kraftselskaper med kullkraft som kjernevirksomhet mangler politisk støtte og er dårligere stilt i konkurransen. Mange selskaper er tvunget til å avlaste økonomisk press og fremskynde forretningstransformasjonen ved å selge eiendeler eller si opp ansatte. På den annen side er kraftselskaper i utviklede økonomier fortsatt svært konkurransedyktige. I tillegg har de en lang historie med internasjonal virksomhet, høye FoU-investeringer, sterk teknisk styrke, rik investerings- og finansieringserfaring og gunstige betingelser. De opprettholder fortsatt en dominerende posisjon i det internasjonale kraftmarkedet. For eksempel, til tross for den gradvise innstrammingen av støttepolitikken for kullkraft, er japanske selskaper fortsatt de viktigste leverandørene av avansert kullkraftteknologi i verden; Sør-Korea, Frankrike og andre land har også sterk styrke innen eksport av kjernekraftteknologi, noe som gir stort konkurransepress til kraftselskaper i fremvoksende markeder og utviklingsøkonomier for å åpne opp internasjonale markeder. I tillegg, ettersom flere kinesiske selskaper "blir globale", har konkurransen i utenlandske kraftmarkeder blitt stadig hardere, og presenterer et mønster av "internasjonalisering av innenlandsk konkurranse". Siden de fleste selskaper har svært like regionale valg og lignende prosjektkanaler, er det i mange prosjekter, spesielt store prosjekter, flere kinesiske selskaper som byr på det samme prosjektet.

Transaksjonene i det nye sluttbrukermarkedet for energikraft blir mer komplekse, og transaksjonsrisikoen øker. Med økningen i andelen ny energikraftproduksjon, vil detaljmarkedstransaksjonsvarianter bli flere. I tillegg til transaksjoner med elektrisk energi vil det være flere transaksjonsvarianter som nærliggende transaksjoner på etterspørselssiden og gjensidig bistandstransaksjoner, og markedet for distribuert kraftproduksjon vil naturlig gå over til et sluttbrukermarked med selvbalanserende egenskaper. De resulterende detaljmarkedstransaksjonsvariantene, transaksjonsmetoder og transaksjonsemnetyper vil gjennomgå strukturelle endringer. Tilsvarende vil støttestyrken til markedsmekanismen og vanskeligheten med risikoforebygging og kontroll i markedsoperasjon også øke eksponentielt. Det er en risiko for misforhold mellom transaksjonsmekanismen, markedsrisikoforebyggings- og kontrollmekanismen og den nye transaksjonsetterspørselen på sluttbrukersiden: For det første, under driftskarakteristikkene til det nye kraftsystemet, vil ikke misforholdet til transaksjonsmekanismen være i stand til å gi fullt spill til den effektive samtalen av toveis markedsressursene til kildenettverket; For det andre vil markedstilsynsmekanismen ikke være i stand til å tilpasse seg den nåværende situasjonen for transaksjonsrisikoer i sluttbrukermarkedet forårsaket av kompleksiteten og den lave gjennomsiktigheten til interne transaksjoner til nye detaljhandelsenheter under veksttrenden til massive enheter i sluttbrukermarkedet.

5. Bransjetekniske risikoer

Kinesiske kraftselskaper som "går ut" står hovedsakelig overfor risikoen for inkonsekvente tekniske standarder i ulike land. For eksempel følger Russland og Georgia Sovjetunionens elektrisitetstekniske standarder, hvorav noen er enda lavere enn Kinas elektrisitetstekniske standarder. Kinesiske selskaper som skal til Russland for å gjennomføre kraftprosjekter, må konvertere alle tekniske standarder til nasjonale standarder som oppfyller russiske krav, noe som er kostbart og tidkrevende. Georgia følger også den sovjetiske satsstandarden, og markedsføringen av basistilbehøret som brukes i eksisterende vannkraftstasjoner er lav, og de blir generelt behandlet av arbeiderne selv. For investering og anskaffelse av eksisterende kraftstasjonsprosjekter er de begrenset av mangelen på enhetlige tekniske standarder og står overfor større risiko ved levering av reservedeler. I tillegg står kraftnettselskaper for tiden overfor problemet med inkompatibilitet mellom utenlandske institusjonelle miljøer og kraftnettets tekniske standarder, som begrenser kraftnettselskapene fra å «gå ut».

Land trapper opp promoteringen av vindkraftproduksjon, noe som utgjør utfordringer for stabiliteten i kraftnettet. Sammenlignet med vindkraft på land har offshore vindkraft egenskapene til rike ressurser, høye kraftproduksjonstimer, ingen landressurser og nærhet til kraftbelastningssentre. Det er et frontlinjefelt for ny energiproduksjon. I det siste har den globale promoteringen av vindkraftutbygging, spesielt offshore vindkraft, tiltrukket seg oppmerksomhet fra mange land, men tilgangen til vindkraft til nettet gir utfordringer for stabiliteten til kraftnettene i ulike land. Storbritannia er et typisk land for utvikling av vindkraft til havs. I oktober 2020 foreslo Storbritannia målet om «vindkraft for alle», og planlegger å bruke vindkraft til havs for å drive alle husholdninger i Storbritannia innen 2030. Men med det store antallet netttilkoblede vindkraft, vil stabiliteten av det britiske kraftnettet har blitt utfordret. I januar 2021 hadde Storbritannias offshore-kabler en feil, noe som resulterte i manglende evne til å sende ut kraften generert av havvindparker, og mangel på strømforsyning i enkelte områder. The National Grid Company of the United Kingdom betalte 30 millioner pund for dette. Når land fremmer utviklingen av vindkraft, må virkningen av vindkraftnetttilkoblet på stabiliteten til kraftnettet tiltrekke seg oppmerksomhet fra alle land. I følge Accentures undersøkelsesdata om mer enn 200 ledere i kraftbransjen i 28 land og regioner rundt om i verden, mente bare nesten en fjerdedel (24 %) av de spurte lederne at selskapene deres var fullt forberedt på å takle virkningen av ekstremvær, og nesten 90 % (88 %) av lederne sa at for å sikre fleksibel drift av strømnettet i hardt vær, kan strømprisene stige kraftig.

(II) Utsikter for investeringsrisiko for kraftindustrien i nøkkelland

1. Utsikter for investeringsrisiko for kraftindustrien i Colombia

Den colombianske regjeringen har til hensikt å kraftig utvikle kraftproduksjon for fornybar energi som et supplement til kraftproduksjon i perioder med vannmangel. Samtidig er det regulatoriske rammeverket for kraftindustrien i Colombia relativt modent, med mindre statlig inngripen, og vellykket lansering av elektrisitetsgrossistmarkedet, som alt gir gode muligheter for selskaper til å investere i Colombia. Det er imidlertid også en rekke problemer med å investere og operere i Colombia, slik som lav effektivitet i gjennomføringen av regjeringens politikk, høy sosial trygghetsrisiko og vanskeligheter med å få langtidsarbeidsvisum, noe som krever at bedrifter må ta hensyn til.

(1) Politikk og juridisk risiko

Effektiviteten i implementeringen av regjeringens politikk er lav. Etter stortingsvalget i 2022 er fragmenteringen av den colombianske kongressen mer fremtredende. Det er en viss grad av usikkerhet om de ulike reformpolitikkene til Petro-regjeringen kan få støtte fra kongressen. Regjeringen står overfor større utfordringer i styringen, noe som har økt risikoen for politisk stabilitet. Colombianerne er bekymret for den økende sosiale ulikheten og den fortsatte økningen i levekostnadene. I følge opinionsundersøkelser mener 60 % av de colombianske respondentene at inntekten deres ikke er nok til å klare seg. Folk håper at Petro-regjeringen kan øke sysselsettingen, dempe inflasjonen og øke investeringene i offentlig utdanning og helsevesen.

(2) Sikkerhetsrisiko

Arbeidsledigheten er fortsatt høy og inntektsfordelingsmotsetningen er mer fremtredende. Colombia har en stor befolkning og et stort antall ufaglært arbeidskraft. I oktober 2020 introduserte den colombianske regjeringen en økonomisk revitaliseringsplan for å beskytte økonomien. Et av målene er å skape 775 000 arbeidsplasser og få ned arbeidsledigheten ved å tiltrekke 56,2 billioner colombianske pesos i investeringer innen fire år. Planen ovenfor har gitt visse resultater, men på grunn av de gjentatte utbruddene av epidemien og spredningen av mutante virus i 2021, har Colombias arbeidsledighet falt sakte. Arbeidsledigheten i 2021 er fortsatt 13,8 %, og arbeidsledigheten i 2022 har en nedadgående trend. Imidlertid er den fortsatt høyere enn 10 %. Colombias Gini-koeffisient er 51,3 %, og inntektsfordelingsmotsetningen er mer fremtredende. Epidemien og tilstrømningen av flyktninger har en tendens til å forverre motsetningen i inntektsfordelingen, og øker trygderisikoen.

(3) Forretningsrisiko

Det er fortsatt vanskelig å søke om langtidsarbeidsvisum. Siden Colombia implementerte immigrasjonsrelaterte tilretteleggingstiltak i 2015 og 2017, har vanskelighetene for bedriftspersonell å reise til Colombia blitt løst, men det tar fortsatt tid før ansatte stasjonert i Colombia søker om langtidsarbeidsvisum. Mitt lands økonomiske og kommersielle kontor har kommunisert med det colombianske utenriksdepartementet og handels- og industridepartementet om denne saken mange ganger, og situasjonen har blitt aktivt forbedret.

Miljøvernpresset er relativt stort. De lokale myndighetene håndhever miljøvernlover og -forskrifter strengt. Når virksomhetens informasjon er ferdig utarbeidet, trenger Miljø- og bærekraftdepartementet og andre relevante ansvarlige avdelinger minst 4 måneder på å avgjøre om det skal gis miljøvernkonsesjon for prosjektet. I faktisk drift tar det minst 6 måneder fra man søker om prosjektmiljøvernkonsesjon til man endelig får konsesjon, og i de fleste tilfeller tar det 1 til 2 år å vente. De siste årene har de fleste selskaper som driver med ressursutvikling og infrastrukturbygging i Colombia uttrykt en viss grad av misnøye med åpenheten, kontinuiteten og funksjonaliteten til Colombias miljøvernpolitikk. Miljørisiko er mer vanlig i offentlig-privat partnerskap (OPS)-prosjekter.

Det nye energimarkedet er fortsatt i sin spede begynnelse og må utforskes og utvikles i praksis. Sammenlignet med latinamerikanske land som Chile og Brasil, startet Colombias nye energiindustri sent. For øyeblikket er den installerte kapasiteten for ny kraftproduksjon fortsatt på et relativt lavt nivå. Lokale nye energiprosjekter er fortsatt i utforskningsstadiet og må utforskes og utvikles i praksis.

2. Utsikter for investeringsrisiko for den australske kraftindustrien

Australia har rikelig med vind- og solressurser og har kraftig utviklet ny energiproduksjon de siste årene. Det var det første landet i verden som foreslo et utviklingsmål for fornybar energi (RET). Samtidig er Australias komplette juridiske og politiske system en ekstern drivkraft for utviklingen av innenlandsk fornybar energi. Investeringer i kraftprosjekter i Australia står imidlertid også overfor risikoer som politikk, lover og miljøpress.

(1) Politikk og juridisk risiko

En stor juridisk risiko for nye kraftproduksjonsprosjekter er at utformingen av NEM kan gjennomgå grunnleggende endringer. En redesign av NEM er inkludert i den australske føderale regjeringens endelige anbefalinger for energisikkerhetsrådet (ESB) til australske og NEM-dekkede statlige myndigheter.

I sine endelige anbefalinger anbefalte ESB grunnleggende markedsreformer som ville transformere NEM fra et rent energimarked til et energi + kapasitetsmarked. I dette markedet kan kraftprodusenter i tillegg til spotprisinntekter også få delinntekter på grunn av sin stabile kraftproduksjon.

ESB foreslo også en "congestion management model" som ville pålegge en overbelastningsavgift på kraftproduksjonsprosjekter som ligger utenfor utpekte Renewable Energy Zones (REZ) og gi insentiver til kraftproduksjonsprosjekter lokalisert innenfor REZs.

I tillegg er kraftkjøps-/salgsavtalen generelt sett basert på at prosjektet mottar spotprisen fra AEMO for sin kraftproduksjon, og denne spotprisen er den samme som spotprisen betalt til AEMO av forhandleren for å levere strøm til kunden. En jevn implementering av denne modellen kan imidlertid bare være en ideell situasjon, fordi avgiftene som betales av AEMO til kraftprodusenter og avgiftene som forhandlere betaler til AEMO også tar hensyn til tapene mellom kraftproduksjonsprosjekter til henholdsvis regionale noder og til kunder. Hvis utformingen av NEM endres, for eksempel hvis AEMO slutter å publisere spotpriser eller hvis kraftprodusenter og forhandlere mottar og betaler ulike spotpriser for henholdsvis sin kraftproduksjon og kundeforbruk, vil prisene som er avtalt i kraftkjøps-/salgsavtalen være vanskelig å håndheve.

(2) Operasjonell risiko

Miljøvernkravene er strenge. Australia legger stor vekt på miljøvern, og de relevante juridiske standardene er høye og håndheves strengt. Miljøkostnadene ved gruve- og infrastrukturprosjekter er relativt høye.

Åpenheten i Australias utenlandske investeringspolitikk må forbedres. I de siste årene, sett fra den australske regjeringens godkjenning og driftspraksis for utenlandske investeringer, har det gradvis blitt dannet potensielle krav til investoridentitet, eierandelsforhold, aktivanatur, transaksjonsstruktur, etc.. Australia har kontinuerlig styrket gjennomgangen av utenlandske investeringer i såkalte sensitive områder, noe som har påvirket forretningsmiljøet for utenlandske investeringer.

3. Utsikter for investeringsrisiko for Perus kraftindustri

Perus totale økonomiske volum rangerer på et middels nivå blant latinamerikanske land. Drevet av sunn økonomisk utvikling og den kontinuerlige ekspansjonen av middelklassebefolkningen, har Perus etterspørsel etter elektrisitet vokst raskt. Peru har rikelige vind- og solenergiressurser, noe som bidrar til utviklingen av fornybar energiproduksjon. Regjeringen fokuserer sin investering i kraftsektoren på kraftproduksjon av vannkraft og ikke-vannkraft fornybar energi. På dette stadiet har Peru dannet en relativt moden handelsmekanisme, ved å ta i bruk en enhetlig prismekanisme og et relativt komplett marked. Imidlertid står den også overfor en rekke risikoer som et ustabilt politisk miljø, hyppige ekstremvær og komplekse fagforeningsproblemer.

(1) Politiske risikoer

Perus ustabile politiske miljø påvirker kontinuiteten og konsistensen i politikken. I lang tid har Perus hyppige politiske endringer og politiske stridigheter fortsatt å øke ustabiliteten. Den 7. desember 2022 ble den tidligere peruanske presidenten Castillo stilt for riksrett av kongressen og arrestert av rettsvesenet, noe som utløste en ny runde med politisk krise i Peru. Etter det fortsatte den politiske situasjonen og sosialsikkerhetssituasjonen i Peru å forverres, og tiltakene som ble tatt av den nye regjeringen for å dempe uroen og stabilisere den politiske situasjonen etter tiltredelsen har ennå ikke gitt åpenbare resultater. Det forventes at Perus politiske risiko i fremtiden vil fortsette å øke, noe som påvirker kontinuiteten og konsistensen i politikken.

(2) Risiko for klimaendringer

Klimaendringer fører til hyppige ekstremvær. Siden mars 2023 har de nordlige og sentrale kystområdene i Peru kontinuerlig blitt skadet av kraftig nedbør brakt av den tropiske syklonen Yaku, og har utløst mange naturkatastrofer som gjørmeskred, jordskred og flom, og forårsaket enorme tap av eiendom og skader. I følge prognosen fra Peruvian National Disaster Risk Commission vil det oppvarmende klimaet i havet på de nordlige og sentrale kystene fortsette eller til og med intensiveres frem til juli. Peru kan også møte ekstremvær som store nedbørsmengder og flom og et småskala "kystfenomen El Niño" de kommende månedene. Ekstremvær forårsaket av klimaendringer vil påvirke utbygging og drift av kraftprosjekter.

(3) Operasjonell risiko

Fagforenings- og samfunnsspørsmål er komplekse. Peruanske fagforeninger er relativt sterke, og streiker er hyppige, noe som er vanskelig for myndighetene å forene, og selskaper lider ofte tap. I tillegg er Perus samfunnsorganisasjoner relativt sterke og kan organisere ulike sosiale aktiviteter inkludert demonstrasjoner og marsjer. Noen ganger utfører de handlinger som å blokkere veier og lukke dører for å forstyrre bedriftens konstruksjon, produksjon og drift. Støtten som myndighetene kan gi til investorer i denne forbindelse er relativt begrenset.

4. Utsikter for investeringsrisiko i Vietnams kraftindustri

Vietnam er det tredje mest folkerike landet i ASEAN og en av de raskest voksende økonomiene i ASEAN. Med utviklingen av industrisektoren og forbedringen av urbanisering og elektrifiseringsnivåer, har Vietnams etterspørsel etter elektrisitet vokst raskt. Samtidig har den vietnamesiske regjeringen kontinuerlig fremmet markedsorienterte reformer i elektrisitetsmarkedet, åpnet elektrisitetsmarkedet, aktivt forbedret prismekanismen for å forbedre bedriftens lønnsomhet og kontinuerlig tiltrukket utenlandske investeringer. Vietnams samlede nasjonale risiko er imidlertid relativt høy, og elektrisitetsmarkedet står også overfor en rekke problemer som endringer i forretningsmodeller, finansieringsvansker og hard konkurranse, som må tiltrekke investorers oppmerksomhet.

(1) Politiske risikoer

Problemer med anerkjennelse av lokale kraftkjøpsavtaler (PPA) og risiko for endringer i nye forretningsmodeller for kraftverksprosjekter i Vietnam. For å selge strøm til EVN, må kraftproduksjonsselskaper og EVN signere en kjøpsavtale. Vietnam krever at avtalen må følge avtalemalen utstedt av myndighetene for hver energikilde. I tillegg har Vietnams kraftverksprosjekter nye transaksjonsmodeller, for eksempel mekanismen for direkte kraftkjøp (DPPA). Den 16. mars 2023 holdt den vietnamesiske regjeringen et møte om utkastet til DPPA-pilotplanen og planlegger å organisere et seminar i begynnelsen av april 2023 for å innhente meninger fra departementer, avdelinger, organisasjoner (innenriks og utenriks) og eksperter og vitenskapsmenn innen ny energi for å forbedre DPPA-pilotmekanismen. Under DPPA-mekanismen er strømkjøpere private strømforbrukere. Private foretak kjøper ikke lenger strøm direkte fra EVN, men direkte fra uavhengige kraftutviklere (IPP) under langsiktige kontrakter. For tiden er Vietnams DPPA-mekanisme i prinsippet rettet mot fornybar energi bakkekraftstasjonsprosjekter (inkludert vind- og solkraftverk). Det er en annen prosjektkonstruksjonsmekanisme som prosjektutviklere kan velge etter at tilskuddsprispolitikken utløper.

(2) Finansieringsrisiko

Økonomisk og finansiell kontroll er relativt streng, og finansiering er vanskelig. For øyeblikket tillater ikke Vietnam utenlandske banker å drive RMB-virksomhet. Utenlandske bankers filialer i Vietnam administreres som underbanker. Filiallisenser har ikke lov til å legge til nye utsalgssteder. Låneskalaen og lånetilveksten er strengt begrenset. Det er vanskelig for kinesiske finansinstitusjoner å utvide virksomheten sin i Vietnam. Lånebeløpet for store kraftprosjekter er generelt høyt. Hvis du ønsker å låne fra kinesiske banker, må du søke felles lån fra flere banker. I tillegg er kinesiske banker begrenset i antall vietnamesisk dong de kan tiltrekke seg, og det er vanskelig for dem å gi lån i vietnamesisk dong. De gir hovedsakelig lån i amerikanske dollar. Vietnamesisk lov tilsier at kun selskaper med både import- og eksportkvalifikasjoner kan gi lån i amerikanske dollar, noe som ytterligere øker vanskeligheten med å finansiere.

(3) Konkurranserisiko

Det vietnamesiske kraftmarkedet er svært konkurransedyktig på grunn av monopolet til statseide foretak og de aktive japanske og koreanske foretakene. Det vietnamesiske kraftmarkedet er relativt åpent, og kinesiske selskaper møter hard konkurranse fra lokale vietnamesiske selskaper og utenlandske selskaper, hovedsakelig fra Sør-Korea og Japan. På den ene siden er statseide foretak, hovedsakelig Vietnam Electricity Group, dypt involvert i ulike felt som kraftproduksjon, overføring, distribusjon og salg, noe som har presset utenlandske kraftinvestorer til en viss grad; på den annen side har Sør-Korea blitt Vietnams største kilde til utenlandske investeringer. Sør-Korea har vært dypt involvert i Vietnam i mange år, spesielt på energiområdet. Samtidig, siden Sør-Korea og Vietnam nylig har signert en frihandelsavtale, forventes det at det økonomiske og handelsmessige samarbeidet mellom de to landene vil fortsette å utvide seg i fremtiden, og Vietnam vil være mer tolerant og åpent for utenlandske investeringer fra Sør-Korea. Samlet sett vil kinesiske selskaper som investerer i det vietnamesiske kraftmarkedet møte hard konkurranse fra lokale selskaper og utenlandske selskaper som Sør-Korea i fremtiden.

(4) Forretningsrisiko

Vietnam står generelt overfor risikoen for utilstrekkelig tilgang på råvarer. Selv om Vietnam har redusert andelen kullkraft, er kullproduksjonen fortsatt vanskelig å møte etterspørselen etter kraftproduksjon, og landet må importere en stor mengde kull. I 2022 uttalte den vietnamesiske regjeringen at på grunn av virkningen av den nye kroneepidemien på lokal kullproduksjon og de skyhøye globale kullprisene, står Vietnam overfor en kullmangel. I februar 2022 var oppfyllelsesgraden for kullforsyningskontrakten oppnådd av Vietnam National Electricity Corporation med store gruveselskaper bare 69 %. I tillegg påvirket økningen i kullprisene på det internasjonale markedet og de relaterte sanksjonene forårsaket av den russisk-ukrainske krisen også Vietnams import av kull. Superposisjonen av flere faktorer har ført til en tett forsyning av kull i Vietnam. I tillegg, selv om Vietnam har den største elven i Sørøst-Asia, Mekong-elven, står den fortsatt overfor relativt alvorlige periodiske tørker, og vannkraftproduksjon står overfor risikoen for utilstrekkelig vann.

Tekniske standarder er ikke enhetlige, noe som påvirker effektiviteten til prosjektdriften. Vietnams standarder for investeringsbedrifters designgodkjenning, miljøgjennomgang, branndesigngjennomgang og -godkjenning og godkjenning av kraftkapasitetsapplikasjoner er ikke knyttet til de i Kina. Investeringsbedrifter må overlate hele settet med teknologier og design til relevante vietnamesiske institusjoner for redesign, evaluering og godkjenning, noe som resulterer i en betydelig økning i bedriftens kostnader. I tillegg ble vietnamesiske tekniske spesifikasjoner og tekniske standarder for anbudsdokumentene brukt samtidig under gjennomføringen av internasjonal anbudskonkurranse for vietnamesiske prosjekter, noe som forlenget godkjenningstiden for designdokumenter og økte entreprenørens merutgifter.

5. Utsikter for investeringsrisiko for Kambodsjas kraftindustri

Det er mange risikofaktorer i Kambodsjas kraftindustri, inkludert politiske og juridiske risikoer, miljøvernrisikoer og operasjonelle risikoer.

(1) Politikk og juridisk risiko

Kambodsjas juridiske og sosiale kredittsystem er ennå ikke forsvarlig. De siste årene har Kambodsjas rettssystem fortsatt blitt forbedret og utviklet, men for tiden er Kambodsjas investeringspolitikk og forskrifter, immaterielle rettigheter og relaterte lover og forskrifter fortsatt ufullkomne. Selv om det er relevante retningslinjer og forskrifter i mange aspekter som mineraler, arbeidskraft, immigrasjon og beskatning, er de fleste av dem prinsipielle forskrifter og mangler detaljer, noe som resulterer i større fleksibilitet på operasjonsnivå og påvirker policykonsistensen. I tillegg er Kambodsjas markeds- og forretningsorden relativt kaotisk, og den juridiske og rettslige beskyttelsen av utenlandske investeringer er svak. Hvis virksomheter møter tvister, er det vanskelig å forsvare sine rettigheter.

(2) Tilbuds- og etterspørselsrisiko

Sesongsvingninger i vannkraftprosjekter påvirker prosjektinntektene. Selv om Kambodsjas strømforsyning er mangelvare, har kraftprosjekter fortsatt visse inntektsrisikoer. Kinesiske selskaper har mange vannkraftprosjekter i Kambodsja, med store investeringsskalaer og lange tilbakebetalingsperioder. I tillegg er Kambodsjas kraftnettanlegg baklengs og det er sesongmessige svingninger i strømforsyningen, så det er en viss grad av usikkerhet i prosjektinntektene.

Forbrukspotensialet er begrenset, og grensekryssende krafteksport er ennå ikke gjennomført. Siden den stabile kraftproduksjonen til vannkraftverk er mer konsentrert i flomsesongen, og Kambodsjas kraftmangel i flomsesongen er mye mer avslappet enn i den tørre årstiden, er konkurransen om kraftforbruket til vannkraftverk i flomsesongen også mer intens. . Fra perspektivet til Kambodsjas kraftplanlegging planlegger den også å utvikle kanaler for grenseoverskridende krafteksport og bygge relevante overføringslinjer for dette formålet, i håp om å eksportere overskuddskraft i flomsesongen og utvide kraftforbruket i flomsesongen. Men fra den nåværende situasjonen, i tillegg til behovet for å styrke byggingen av støttende overføringslinjer, står realiseringen av denne planen fortsatt overfor visse hindringer og usikkerheter i næringslivet og bilaterale og multilaterale forbindelser med nabolandene. Basert på dette kan man vurdere at fremtidsutsiktene for Kambodsjas innenlandske forbruk av vannkraft ikke er særlig optimistiske.

(3) Forretningsrisiko

De aktive opposisjonspartiene og frivillige organisasjoner har innvirkning på forretningsdriften. Det er mer enn tusen ikke-statlige organisasjoner aktive i Kambodsja, som dekker områder som miljøvern, menneskerettigheter og arbeiderrettigheter. Aktiviteten til ikke-statlige organisasjoner påvirker ofte virksomhetens normale drift. For eksempel ble Sang River Secondary Hydropower Station utviklet og konstruert av kinesisk-finansierte foretak rapportert av kambodsjanske medier å ha ødelagt økologien; Cha Run vannkraftstasjon ble stoppet av den kambodsjanske regjeringen under press fra opinionen på grunn av hype fra ikke-statlige organisasjoner; Zhongzhong Datai vannkraftstasjon ble ondsinnet gjort krav på av hoteller som ble ødelagt av kraftig regn nedstrøms, og så videre. Etter undersøkelser var mange rapporter alvorlig inkonsistente med fakta. Selv om kinesiske selskaper aktivt eliminerte de negative effektene, skadet de også bildet til kinesiske selskaper til en viss grad.

Kambodsjanske fagforeninger er aktive. Selv om kostnadene ved å ansette lokale arbeidere i Kambodsja ikke er høye, er fagforeningene sterke. Fagforeningsaktiviteter er beskyttet av nasjonale lover og støttes sterkt av vestlige utviklede økonomier og relevante ikke-statlige organisasjoner i Kambodsja. Noen fagforeninger er relativt aktive og organiserer ofte store streiker, marsjer og demonstrasjoner som påvirker den normale driften av virksomheter.

Forslag

Utenlandsk samarbeid i kraftbransjen er et viktig virkemiddel for å fremme «Belte og vei»-satsingen. Som svar på risikoen ovenfor bør vi styrke støtten til kinesiske kraftselskaper for å «gå globalt» på makronivå, og forbedre risikobevissthet og optimalisere investeringsoppsettet på mikronivå for å minimere risiko og redusere tap.

1. Styrke politisk støtte og optimalisere finansieringsmiljøet

Sammenlignet med de fortrinnsvise finansieringsforholdene for utenlandske prosjekter i Europa, USA, Japan, Sør-Korea og andre land, er finansieringsrenten gitt av Kina relativt høy, noe som ikke bidrar til foretak som deltar i konkurransen. Samtidig har finansieringskanalene for globale kraftprosjekter krympet betydelig. Styrking av finansieringsstøtten kan til en viss grad lindre de ugunstige ytre forholdene som kinesiske kraftprosjekter står overfor.

2. Gi full plass til foreningenes rolle for å hjelpe kraftselskaper med å investere

Oppmuntre selskaper til å reise til utlandet i grupper gjennom felles budgivning, danne konsortier for å delta i fusjoner og oppkjøp, etc., for å gi full spill til sine respektive styrker, vise kollektive fordeler og unngå kraftselskaper som kjemper alene og ond konkurranse.

I tillegg, når du velger lokale partnere, bør du fullt ut søke synspunkter fra lokale handelskamre, konsulentselskaper, skattekonsulenter og profesjonelle advokater, og velge partnere med godt omdømme, lang historie og gode resultater for å samarbeide. Det er nødvendig å undersøke deres faglige kunnskap, samt om de har relevant erfaring i kinesisk virksomhet og om de fullt ut kan estimere misforståelsene som kan være forårsaket av kulturelle forskjeller mellom de to sidene.

3. Forbedre risikobevissthet og styrke risikoplaner

Utenlandske kraftbyggings- eller investeringsprosjekter er generelt store i skala. De møter risiko i politikk, sikkerhet, økonomi, prosjektinntekter og andre aspekter. Bedrifter bør alltid være forsiktige. På den ene siden bør de overføre risiko ved å kjøpe eksportkredittforsikring og utenlandsinvesteringsforsikring. På den annen side bør de også forbedre risikobevisstheten og legge planer for risiko i spesifikke land og spesifikke prosjekter.

Når det gjelder politisk sikkerhet, bør bedrifter utføre foreløpig forskning på prosjekter, systematisk forstå den politiske situasjonen, diplomatiske forbindelser, sikkerhetssituasjonen og annet innhold i vertslandet gjennom feltbesøk og tredjepartskonsultasjoner, følge nøye med på sikkerhetsadvarselsinformasjonen som er utstedt. av våre ambassader og konsulater i utlandet, og vær forsiktig med områder med høy politisk sikkerhetsrisiko. Hvis prosjektet er i et høyrisikoområde, bør selskapet iverksette alle mulige sikkerhetstiltak for å styrke beskyttelsen på bedriftsnivå, forbedre ansattes bevissthet og evne til selvbeskyttelse gjennom opplæring og andre midler, kjøpe kommersiell forsikring for bedriftens eiendeler og ansatte , og søker utenlandsk konsulær beskyttelse.

Når det gjelder økonomisk risiko, bør vi for det første aktivt bruke sikringsverktøy som spot- og terminswapper for å sikre inntektstap forårsaket av store svingninger i valutakurser; for det andre bør vi fokusere på å bruke kontrakter for å beskytte våre egne økonomiske interesser, inkludert å innlemme kompensasjonsklausuler for uventede situasjoner som valutakurssvingninger, regjeringens manglende betalingsevne, mislighold, inflasjon osv. i kontrakten, og prøve å etterstrebe klausuler for betaling i amerikanske dollar for å minimere tap.

Når det gjelder prosjektledelse, er prosjektforskning og -ledelse avgjørende for kraftteknisk konstruksjon. For det første bør bedrifter nøye vurdere byggetiden i det tidlige byggetrinnet for å unngå ugunstige værforhold og geologiske katastrofer i løpet av perioden, noe som vil føre til forsinkelser i byggeperioden og forårsake mislighold; samtidig bør de nøye velge byggeplassen i samsvar med de spesifikke kravene til prosjektet, gjennomføre en omfattende undersøkelse av de omkringliggende økologiske, hydrologiske og geologiske forholdene, og unngå ulykker under bygging eller etter at prosjektet er levert. For det andre, styrk bevisstheten om prosjektledelse. Under forutsetningen om effektiv ledelse bør vi ta hensyn til lokale skikker, styrke toveis utveksling med lokalsamfunn, folk, frivillige organisasjoner og arbeidere, og unngå streik og motstand fra lokalbefolkningen. For det tredje, legg vekt på prosjektbudsjetter, forutse mulige risikoer og mulige tap basert på den faktiske situasjonen i vertslandet, og la rom i budsjettet.

Når det gjelder industrikonkurranse, må vi først og fremst kontrollere kvaliteten på prosjektene strengt, etablere et godt bilde av kinesiske selskaper gjennom prosjekter av høy kvalitet og samle immaterielle eiendeler for å vinne flere prosjekter; for det andre må vi unngå å være hensynsløse og ikke overdrevent bruke lavpriskonkurranse for å vinne prosjekter, som ikke bare kan unngå unødvendig økonomisk press, men også unngå å skape et dårlig inntrykk av lavpris- og lavpris-kinesiske selskaper.

4. Ta tak i bransjetrendene og optimaliser investeringsoppsettet

For tiden er det en viss differensiering i den globale kraftindustripolitikken. Støtteintensiteten og metodene for kullkraft og fornybar energipolitikk i utviklede økonomier, fremvoksende markeder og utviklingsøkonomier er forskjellige. Bedrifter bør unngå overdreven konsentrasjon av utenlandske investeringer og prosjekter i et bestemt land eller en bestemt region for å forhindre tap forårsaket av plutselige endringer i industripolitikk, finansieringsforhold osv. For eksempel forventes det at det vil være flere hindringer for kullkraft i utlandet prosjekter. Bedrifter kan vurdere å åpne opp investeringsmuligheter innen kraftoverføring og transformasjon, fornybar energi osv. basert på sine egne fordeler; for eksempel har utviklede økonomier en klar tendens til å rydde opp i maktstrukturen, men støttepolitikken for fornybar energi krymper, og de blir mer forsiktige med å investere i Kina. Kraftinvesteringer i ren energi i fremvoksende markeder og utviklingsøkonomier som Latin-Amerika, Sør-Asia og Sørøst-Asia kan bli et nytt valg for bedrifter.

Referanser

[1] Kinas rapport for utvikling av utenlandske investeringer og samarbeid [EB/0L]. China International Contractors Association, 2022.

[2] Xu Dong, Feng Jingxuan, Song Zhen, et al. En gjennomgang av forskningen på integrering og utvikling av naturgasskraftproduksjon og fornybar energi [J]. Olje, gass og ny energi, 2023, 35(1): 17-25.

[3] Wang Sheng, Zhuang Ke, Xu Jingxin. Analyse av global grønn elektrisitet og mitt lands lavkarbonelektrisitetsutvikling [J]. Miljøvern, 2022.5